Che cos'è il ritorno sul capitale impiegato?

Il termine "ritorno sul capitale impiegato" o ROCE si riferisce alla metrica finanziaria che aiuta a valutare la capacità di un'azienda di generare profitto sfruttando la sua struttura di capitale. In altre parole, ROCE è la misura di quanto bene ed efficientemente un'azienda sia in grado di produrre dollari nell'utile operativo netto utilizzando ogni dollaro del capitale.

Inerentemente, ROCE è acclamato come uno dei migliori indicatori del rendimento di una società in quanto confronta la redditività sia in termini di capitale proprio sia di debito. Inoltre, viene utilizzato per confrontare le prestazioni di società di dimensioni simili e che operano nello stesso settore. Si noti inoltre che le società con grandi riserve di liquidità includono tale denaro come parte del capitale impiegato nel calcolo di ROCE, che non è la prassi abituale.

Formula

La formula per ROCE può essere derivata dall'utile subacqueo prima degli interessi e delle imposte (EBIT) o dall'utile operativo netto dalla differenza tra le attività totali e le passività correnti totali e quindi è espressa in percentuale. Matematicamente, è rappresentato come,

Return on Capital Employed = EBIT / (Total Assets – Total Current Liabilities)

Un'altra formula per ROCE può essere derivata dividendo l'utile operativo netto per l'aggregato delle passività a lungo termine e del patrimonio netto. Matematicamente, è rappresentato come,

Return on Capital Employed = EBIT / (Passività a lungo termine + Patrimonio netto)

Esempi di ritorno sul capitale impiegato (con modello Excel)

Facciamo un esempio per comprendere meglio il calcolo del Return on Capital Employed.

Puoi scaricare questo modello di Excel sul capitale investito qui - Modello di ritorno sul capitale impiegatoEsempio 1

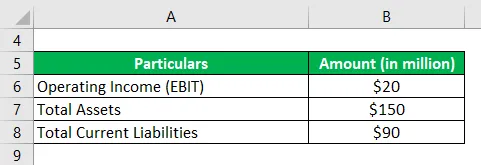

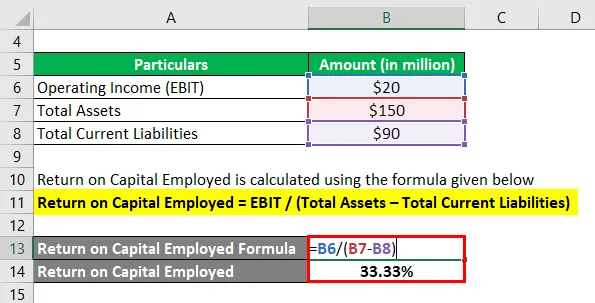

Facciamo l'esempio di una società di nome DFG Inc. per illustrare il calcolo di ROCE. Secondo l'ultimo rapporto annuale, vale a dire per l'anno 2018, la società ha realizzato un utile operativo netto di $ 20 milioni, mentre ha riportato le attività totali e le passività correnti totali rispettivamente di $ 150 milioni e $ 90 milioni alla data di bilancio. Calcola il ROCE dell'azienda per l'anno in base alle informazioni fornite.

Soluzione:

Il ritorno sul capitale investito viene calcolato utilizzando la formula indicata di seguito

Return on Capital Employed = EBIT / (Totale attività - Totale passività correnti)

- ROCE = $ 20 milioni / ($ 150 milioni - $ 90 milioni)

- ROCE = 33, 33%

Pertanto, il ROCE di DFG Inc. si è attestato al 33, 33% per l'anno 2018.

Esempio n. 2

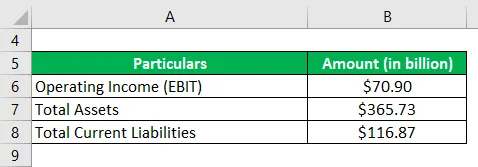

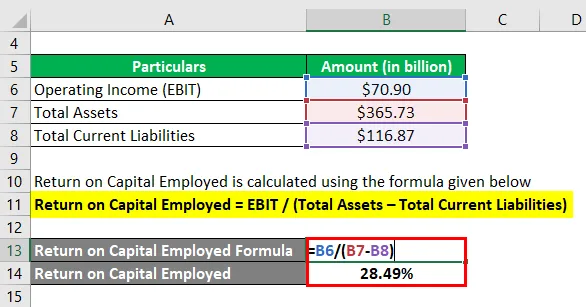

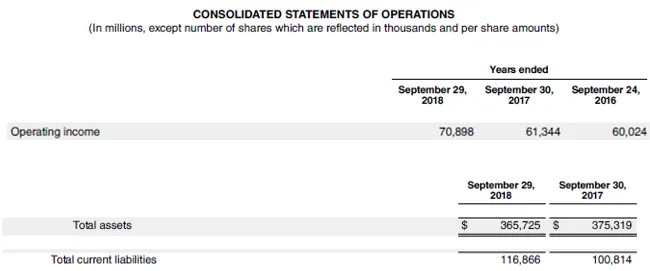

Facciamo l'esempio di Apple Inc. per dimostrare ulteriormente il concetto di ROCE nel caso di società reali. Secondo il rapporto annuale, il reddito operativo della società si è attestato a $ 70, 90 miliardi nel 2018, mentre ha registrato un totale attivo e totale delle passività correnti di $ 365, 73 miliardi e $ 116, 87 miliardi rispettivamente al 29 settembre 2018. Calcola il ROCE di Apple Inc. per l'anno 2018 in base alle informazioni fornite.

Soluzione:

Il ritorno sul capitale investito viene calcolato utilizzando la formula indicata di seguito

Return on Capital Employed = EBIT / (Totale attività - Totale passività correnti)

- ROCE = $ 70, 90 miliardi / ($ 365, 73 miliardi - $ 116, 87 miliardi)

- ROCE = 28, 49%

Pertanto, Apple Inc. ha gestito un ROCE del 28, 49% durante l'anno 2018.

Link alla fonte: Stato patrimoniale di Apple Inc.

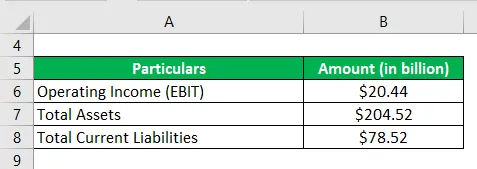

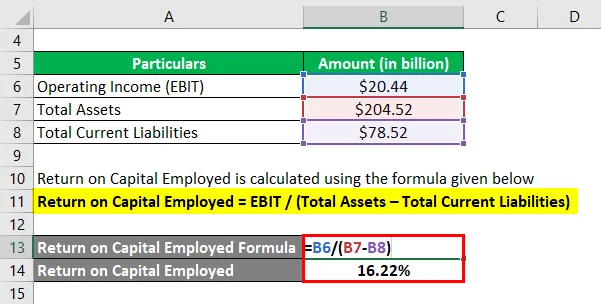

Esempio n. 3

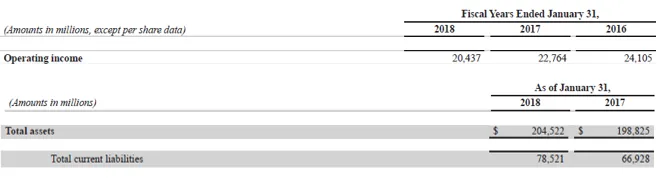

Prendiamo ora l'esempio di Walmart Inc. per illustrare il calcolo di ROCE. Secondo il rapporto annuale, la società ha registrato un reddito operativo di $ 20, 44 miliardi, mentre ha registrato un totale attivo e totale delle passività correnti di $ 204, 52 miliardi e $ 78, 52 miliardi rispettivamente al 31 gennaio 2018, Calcola il ROCE di Walmart Inc. per l'anno 2018 in base sulle informazioni fornite.

Soluzione:

Il ritorno sul capitale investito viene calcolato utilizzando la formula indicata di seguito

Return on Capital Employed = EBIT / (Totale attività - Totale passività correnti)

- ROCE = $ 20, 44 miliardi / ($ 204, 52 miliardi - $ 78, 52 miliardi)

- ROCE = 16, 22%

Pertanto, il ROCE di Walmart Inc. per l'anno 2018 si è attestato al 16, 22%.

Link alla fonte: Walmart Inc. Stato patrimoniale

Vantaggi del ritorno sul capitale impiegato

Alcuni dei principali vantaggi di ROCE sono:

- È uno dei pochissimi indici finanziari che catturano il rendimento monetario su azioni e debiti. Come tale, viene utilizzato dalla maggior parte degli investitori come uno dei criteri per il loro portafoglio di investimenti e strategia.

- Aiuta nel confronto di società con diversa struttura del capitale e come tale, è un ottimo strumento per il confronto tra pari.

Limitazioni del rendimento del capitale investito

Alcune delle principali limitazioni di ROCE sono:

- Il ROCE è esposto alla manipolazione della contabilità dei rischi che può comportare rendimenti elevati. La classificazione delle passività a lungo termine come passività correnti è un esempio di tale manipolazione contabile.

- Il rapporto viene calcolato in base al valore contabile e quindi il rendimento non riflette il valore di mercato.

Conclusione

Quindi, si può vedere che ROCE è una delle metriche finanziarie utilizzate dagli investitori per valutare il rendimento complessivo degli investimenti di una società che supera le carenze della struttura del capitale variabile. Tuttavia, questo rapporto non fa eccezione in quanto è anche vulnerabile a false dichiarazioni contabili e come tale bisogna essere vigili durante l'analisi delle aziende sulla base di ROCE.

Articoli consigliati

Questa è una guida al ritorno sul capitale investito. Qui discutiamo come calcolare ROCE insieme ad esempi pratici. Forniamo anche un modello Excel scaricabile. Puoi anche consultare i seguenti articoli per saperne di più -

- Ritorno su beni medi

- Ritorno su totale attivo

- Ritorno sull'investimento del flusso di cassa

- ROIC vs ROCE